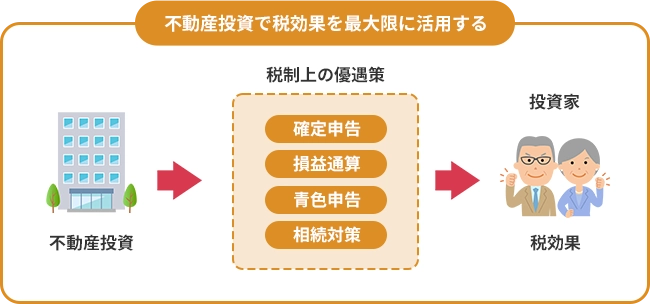

税効果を最大限に活用することが

収益性を高める鍵

不動産投資を始めると、購入、保有、売却、相続の各時点で、様々な税金を納めなければなりません。

不動産投資は税金との闘いと言いますが、一方で節税対策として有効であるとされており、正しい節税方法を知ることで、できる限り納税額を抑えることができます。

節税の仕組みについて正しい知識を得て、税務の特徴を理解し、より効果的な不動産運用を行いましょう。

不動産投資を始めると、購入、保有、売却、相続の各時点で、様々な税金を納めなければなりません。

不動産投資は税金との闘いと言いますが、一方で節税対策として有効であるとされており、正しい節税方法を知ることで、できる限り納税額を抑えることができます。

節税の仕組みについて正しい知識を得て、税務の特徴を理解し、より効果的な不動産運用を行いましょう。

不動産投資における家賃収入は税法上、 不動産所得として毎年確定申告が必要です。 この際、節税効 果を高めるために重要な役割を果たすのが 「減価償却」です。

減価償却とは、不動産の建物や設備などの購入価格に基づき、税務署が定めた耐用年数に応じて算出 される経費のことです。 土地を除く有形・無形の固定資産は、時間の経過とともに経済的な価値が減 少していきます。 この価値の減少を 「減価」と呼び、その減価を経費として毎年少しずつ計上するの が減価償却です。

減価償却費は、当該固定資産の残存価額や耐用年数に基づいて、 合理的と思われる方法を選択して算 出されます。 実際には現金の支出を伴わない 「見かけ上の経費」 ですが、この減価償却費を適切に計 上することで、不動産所得を圧縮し、結果として課税所得を減少させることができます。 これによ 所得税や住民税の負担を軽減し、 キャッシュフローの改善にも寄与します。

不動産投資を行う際には、減価償却を計画的に活用し、 長期的な資産形成と節税効果を最大限に引き 出すことが重要です。

賃貸経営において、青色申告制度を選択すると10万円を利益から控除可能です。

さらに事業的規模(5棟以上か10室以上のアパート・マンションを所有)をみなせば、一定水準の記帳・決算の仕方に応じて65万円の控除を受けられます。

また、家族に給料を支払う場合、それを経費として計上することが可能です(青色事業専従者給与)。赤字の際の3年間繰越(事業損失の3年間繰越控除)など、青色申告のメリットは大きいです。

相続が発生した時に、現金や有価証券の場合は100%で評価されますが、不動産にすることによって「不動産の相続税評価額」に対して課税されます。

賃貸住宅の土地(貸家建付地)の場合、借地権・借家権が考慮されるので、相続税評価を大きく下げることができます。

減価償却費とは、建物などの購入した価格に基づき税務署が定めた耐用年数に応じて算出される経費のこと。

有形・無形の固定資産のうち土地を除く資産が、時間経過によって経済的な価値が下がっていき価値がなくなることを減価と呼ぶ。

減価償却費の算出は当該固定資産の残存価額、耐用年数などから合理的と思われる方法を選択して、減価償却費を算出する。